15.10.2016 17 607 0 Время на чтение: 11 мин.

Сегодня мы продолжим разговор о банковских услугах и рассмотрим, что такое аккредитив , где может использоваться такая услуга, чем она интересна. Эта услуга более популярна для представителей крупного и среднего бизнеса, однако, в последнее время она все шире распространяется и на мелких предпринимателей, и даже на физических лиц, не занимающихся бизнесом. Поэтому знать, что такое банковский аккредитив, какие виды аккредитивов бывают, будет полезно всем, даже просто для общего развития.

Что такое аккредитив?

Аккредитив — это обязательство банка плательщика осуществить платеж в банк получателя только после того, как получатель платежа предоставит в свой банк определенные документы, предусмотренные условиями открытия аккредитива.

Аккредитивы относятся к т.н. документарным операциям банка, то есть, к операциям, основой которых является документооборот. Чаще всего документарные операции, в частности и аккредитивы, используются предприятиями, осуществляющими экспортно-импортную деятельность, но это не единственная сфера их применения.

Для чего необходимы аккредитивы? Простыми словами — для того, чтобы исключить обман между сторонами определенной сделки. Банк просто выступает юридическим гарантом между сторонами сделки, за что получает свои комиссионные.

Аккредитив — основные термины и понятия

Рассмотрим основные термины и понятия, связанные с открытием аккредитивов.

Эмитент аккредитива — банк, в который обратился клиент, желающий открыть аккредитив.

Банк-бенефициар — банк, в котором обслуживается клиент, в пользу которого открывается аккредитив.

Бенефициар — получатель платежа по аккредитиву.

Сделка — определенная операция купли-продажи, для расчетов по которой открывается аккредитив.

Сумма аккредитива — сумма сделки, для проведения расчета по которой открывается аккредитив.

Срок аккредитива — ограниченный период, на протяжении которого действует аккредитив.

Вид аккредитива — условия открытия аккредитива (подробнее рассмотрю часто встречающиеся варианты чуть ниже).

Комиссия за открытие аккредитива — стоимость открытия аккредитива, установленная тарифами банка. Обычно исчисляется в процентах годовых от суммы аккредитива, также может включать какой-то фиксированный или минимальный платеж. При этом часть полученной комиссии банк-эмитент оплачивает банку-бенефициару за его услуги.

Рассмотрим схему действия аккредитива на примере. Допустим, у нас есть поставщик и покупатель определенного товара, которые не доверяют друг-другу и хотят подстраховаться. Покупатель боится отправлять деньги, не видя товар, а поставщик — отправлять товар, не видя денег.

В такой ситуации может помочь открытие аккредитива. Покупатель открывает в своем банке аккредитив, вносит на специальный счет сумму платежа, и поручает отправить ее поставщику в его банк, но лишь только после того, как поставщик предоставит документы, подтверждающие факт отправки товара.

Банк покупателя отправляет банку поставщика уведомление об открытии аккредитива, а банк поставщика сообщает об этом самому поставщику. Поставщик, зная, что средства для оплаты товара уже зарезервированы и будут ему отправлены, производит отправку товара и предоставляет в свой банк документы, подтверждающие этот факт. Банк поставщика проверяет юридическую чистоту этих документов и на основе этого производит необходимый платеж, о чем отчитывается банку покупателя. После этого банк покупателя перечисляет в банк поставщика зарезервированные средства своего клиента. Поставщик получает свои деньги, покупатель — товар, а банки — свои комиссионные. Все довольны. Такова классическая схема аккредитива, а в зависимости от вида услуги некоторые действия могут варьироваться.

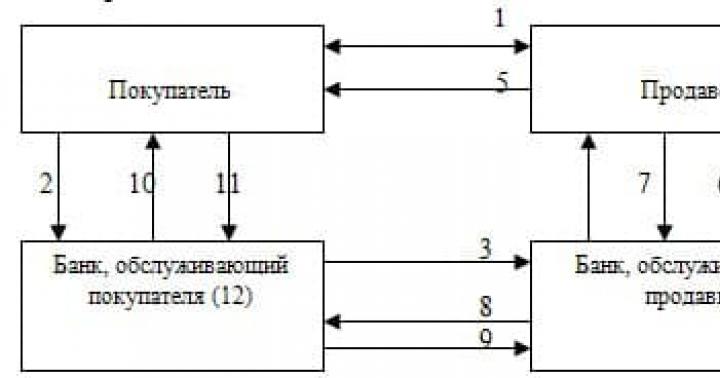

Для наглядности примерную схему действия аккредитива можно представить на следующем рисунке (цифрами обозначен порядок действий):

Виды аккредитивов

Рассмотрим самые распространенные виды аккредитивов — их можно разделить по нескольким признакам.

Исходя из того, можно ли отменить действие аккредитива, выделяют отзывные и безотзывные аккредитивы.

Отзывной аккредитив предполагает возможность банка-эмитента отозвать (аннулировать) свое поручение о перечислении средств до момента подачи необходимых документов противоположной стороной, то есть, отменить операцию, без уведомления банка-получателя.

Безотзывной аккредитив не предполагает возможности его аннулирования без уведомления банка-получателя и без согласия непосредственного получателя платежа. То есть, он тоже может быть отменен, но только при согласии двух сторон, а не в одностороннем порядке как отзывной аккредитив.

Безотзывные аккредитивы применяются на практике гораздо чаще, чем отзывные, поскольку они больше удовлетворяют интересы обеих сторон сделки.

По степени ответственности обоих банков различают подтвержденные и неподтвержденные аккредитивы.

Подтвержденный аккредитив гарантирует, что банк получателя, либо другой, третий банк выплатят получателю причитающуюся сумму, даже если банк отправителя не перечислит ему деньги.

Неподтвержденный аккредитив предполагает, что платеж поступит получателю только если его реально перечислит банк-эмитент.

По возможному источнику средств для исполнения платежа выделяют покрытые и непокрытые аккредитивы.

Покрытый (депонированный) аккредитив означает, что банк-эмитент перечисляет сумму платежа банку получателя на весь срок действия аккредитива. Эта сумма является гарантированным покрытием, и уже сразу находится в распоряжении банка получателя.

Непокрытый (гарантированный) аккредитив означает, что банк-эмитент разрешает банку получателя списывать сумму платежа со своего корреспондентского счета, либо оговаривает какие-то другие условия получения возмещения. В практике чаще всего используется именно этот вид аккредитива.

Рассмотрим и некоторые другие известные виды аккредитивов.

Аккредитив с красной оговоркой означает, что банк-эмитент обязуется произвести банку получателя оговоренную сумму авансового платежа еще до поступления подтверждающих документов от получателя.

Револьверный аккредитив открывается, когда необходимо регулярно совершать однородные операции. Каждый раз он действует на какую-то определенную партию товара и далее возобновляет свое действие на следующую партию.

Переводной (трансферабельный) аккредитив предполагает возможность перевода его части другому бенефициару, если это будет необходимо.

Резервный аккредитив или аккредитив stand-by — это некий симбиоз аккредитива и банковской гарантии, при действии которого поставщик получает оплату за товар, даже если покупатель откажется ему платить — выплату производит банк за счет собственных средств.

Преимущества и недостатки аккредитивов

Все преимущества и недостатки аккредитивной формы расчета сводятся к одному. Преимуществом является гарантия банка, что клиент получит необходимый товар-услугу, его деньги не пропадут, противоположная сторона сделки — не мошенник и не обманет его. А недостатком то, что открытие аккредитива стоит денег, как правило — это несколько процентов от суммы платежа. Таким образом, за повышенный уровень безопасности проведения сделки просто приходится дополнительно заплатить.

Где применяются аккредитивы?

Рассмотрим самые распространенные сферы применения аккредитивов:

- Экспортно-импортные операции;

- Торговые операции внутри страны;

- Крупные сделки между физическими лицами (например, купля-продажа недвижимости).

Теперь, когда вы знаете понятие и суть аккредитива, давайте подведем итоги и выделим самое главное.

Банковский аккредитив — это своего рода гарантия юридической чистоты сделки, снимающая практически все риски мошенничества, ведь документы, подтверждающие факт передачи товара от продавца покупателю, проверяют опытные банковские юристы. Открытие аккредитива при осуществлении экспортно-импортных операций интересно и тем, что вне зависимости от стран нахождения поставщика и покупателя, такие операции регулируются универсальным документом — международные Унифицированные правила и обычаи для документарных аккредитивов UCP-600 , что исключает риски несоответствия законодательства разных стран проведению определенной сделки. Открытие аккредитива обойдется покупателю в определенную сумму, однако эта сумма существенно ниже, чем например, при получении кредита, а аккредитив определенного вида включает в себя многие параметры кредитной операции, но при этом еще и обеспечивает безопасное проведение сделки. То есть, это довольно выгодная услуга, но требующая при этом дополнительных расходов.

Теперь вы имеете представление о том, что такое аккредитив, для чего он нужен, какие виды аккредитивов можно встретить на практике.

Повышайте свою финансовую грамотность вместе с сайтом — присоединяйтесь к числу наших постоянных читателей и подписчиков. Увидимся в новых публикациях!

Оценить:

Аккредитив – это условное обязательство банка осуществлять по просьбе клиента выплаты физическим лицам и организациям за его счет в пределах той суммы и условий, которые были оговорены заранее.

Аккредитив - это операция, которая производится между одним или несколькими финансовыми организациями в безналичной форме. Основанием для операции служит специализированное заявление, которое оформляется по установленной форме и подается покупателем в пользу поставщика услуги или товара. Участвующими сторонами могут быть только физические, только юридические или и физические, и юридические лица.

Что такое аккредитив простым языком? Это очень удобная форма взаимодействия, которую, впрочем, редко используют из-за ее сложности. Аккредитив представляет собой форму расчетов, которая гарантирует платеж для поставщика и выполнение условий договора для покупателя. После осуществления поставки продукта или оказания услуги банк оплачивает продавцу ее стоимость. Покупатель, в свою очередь, возвращает средства в банк с учетом процентов.

Аккредитивная форма расчетов может быть использована не только во внутренней торговле, но и во внешней. При ее применении в сфере международной торговли процедура регламентируется Унифицированным правилам и обычаям для документарных аккредитивов, публикации Международной торговой палаты № 600, в редакции 2007 года.

Очень часто аккредитив сравнивают с банковской гарантией и факторингом, однако, эти понятия схожи только на первый взгляд. Подробнее об аккредитиве - на видео ниже.

Что такое аккредитив: особенности банковской услуги

Использование подобной формы выплат стало получило свое развитие в советские времена. ОАО «Башкирская содовая компания», производящее каустическую соду и находящееся на грани банкротства перешло на аккредитивную форму взаимодействия с клиентами, чтобы все же продолжать деятельность.

Зачисление средств происходило только после того, как предприятие предоставляло банку документы, подтверждающие выполнение условий контракта, которые тщательно проверялись. В этом примере видно, что аккредитив давал уверенность обеим сторонам.

Схема расчетов

Участники расчетов:

- клиент банка, который использует услугу открытия аккредитива;

- банк-эмитент, или организация, которая берет на себя обязательства по открытию;

- банк-исполнитель - организация, производящая выплаты;

- физическое или юридическое лицо, в пользу которого открывался аккредитив.

Схема аккредитива довольно проста. Она включает в себя несколько обязательных этапов:

- На первоначальном этапе покупатель и продавец заключают между собой договор о поставке продукции или предоставлении услуги.

- Покупатель обращается в банк, где оформляет заявление на открытие аккредитива. Заявление оформляется по установленной форме.

- Банк-эмитент оповещает банк, в котором обслуживается продавец об открытии на его имя.

- Банк-исполнитель, в свою очередь, оповещает продавца.

- Продавец осуществляет поставку товара или предоставляет услугу.

- Продавец извещает банк-исполнитель о том, что его обязательства перед покупателем были исполнены.

- Банк-исполнитель производит оплату в пользу продавца в оговоренном размере.

- Банк-исполнитель документально оповещает банк-эмитент об выплате продавцу.

- Банк-эмитент, в свою очередь, компенсирует выплату банка-исполнителя.

- Документы о расчетах передаются покупателю.

- Покупатель изучает документацию и подписывает соглашение на выплату денежных средств банку-эмитенту.

- Снятие денежных средств со счета покупателя и зачисление их в пользу банка.

Услуга оказывается банком-эмитентом на основании заявления, составляя договор на бланке формы 0401063. Этот документ гарантирует поставщику, что товар или услуга будет оплачен в оговоренные сроки. Денежные средства покупателя могут быть предоставлены не в конце алгоритма, они могут быть депонированы предварительно.

Договор: составление, условия, форма

Грамотно составленный договор включает в себя следующие пункты:

- наименования банков, сотрудничающих организаций или ФИО и паспортные данные физических лиц;

- сумма аккредитивной выплаты за предоставленные услуги или продукцию;

- аккредитивная форма расчетов - безналичная или использование наличных средств не допускается;

- способы извещения участников договора;

- срок, в течение которого действует договор. В течение этого периода должны быть выполнены условия соглашения между покупателем и продавцом, произведена оплата, поданы все документы;

- ответственность сторон, которая последует в результате невыполнения обязательств в соответствии с настоящим законодательством.

Стандартный перечень условий, указанный выше, может быть дополнен дополнениями по поводу порядка проведения расчетов. Например, могут быть использованы не полный платеж, а долевые выплаты. Аккредитив может быть оформлен для оплаты одному физическому лицу или организации. Однако, лицо, с помощью средств которого будет осуществлена выплата может быть изменено, если это указано в договоре - возможность акцепта.

Виды аккредитива

При использовании подобной формы взаиморасчетов очень важным моментом является подбор подходящей разновидности аккредитива. Любые разновидности открываются финансовыми организациями, при этом, тип указывается в соглашении. Типы прописаны в Положении ЦБ РФ:

- По типу расчетов финансовых организаций - покрытый и непокрытый. В первом случае банк-эмитент осуществляет денежные выплаты за счет средств своего клиента в пользу банка исполнителя на весь срок действия соглашения. Во втором перечисление денежных средств от одной финансовой организации в пользу другой не выполняется. При этом, банк-исполнитель получает возможность списания средств в пределах оговоренной суммы, после чего это компенсируется банком-эмитентом.

- По возможности отзыва - отзывной и безотзывной. В первом случае форма взаимодействия может быть изменена или отклонена без предварительно согласования с противоположной стороной, во втором - только с согласованием.

- Подтвержденный или неподтвержденный. В первом случае возможны выплаты без согласования с банком-эмитентом и получения средств от него.

Правовое регулирование

Аккредитивное соглашение четко регламентируется настоящим законодательством Российской Федерации и составляется по правилам, прописанным в нормативных документах Центрального Банка Российской Федерации в том случае, если договор составляется между отечественными организациями или резидентами РФ.

Во внимание в обязательном порядке принимаются следующие нормативные акты:

- статьи ГК РФ с 867 по 873, которые регламентируют безналичные расчеты по аккредитиву;

- «Положение о осуществлении безналичных переводов физическими лицами в РФ», принятое Центробанком от 01.04.2003;

- «Положение о безналичных расчетах», установленное Центральным Банком России 03.10.2012.

Стоит учитывать, что организация, в пользу которой оформляется аккредитивный платеж имеет право отказаться от подобной формы расчетов.

Вернуться назад на

Оплата аккредитивами – это способ безналичных расчетов между организациями, суть которого состоит в следующем. Банк плательщика дает поручение банку, обслуживающему получателя платежа, заплатить оговоренную денежную сумму в оговоренный срок при выполнении условий, предусмотренных в аккредитиве плательщика.

Бланк аккредитива внешне очень похож на бланк платежного поручения, который был представлен выше.

Аккредитив удобно использовать в ситуациях, когда идет речь о больших платежах, но деловые партнеры не очень доверяют друг другу.

В деловых взаимоотношениях момент оплаты, как правило, не совпадает с моментом получения товара или услуги, т. е. того, что оплачивается. Из за этого возникают риски.

Если раньше будут заплачены деньги, то плательщик рискует потерять их и не получить товар или услугу. Если раньше будет передан товар или предоставлена услуга, то получатель рискует не получить причитающиеся ему за это деньги. Чтобы разрешить это противоречие, получатель и плательщик привлекают двух посредников – банк получателя и банк плательщика. А аккредитив становится документом, которым оформляются взаимоотношения между плательщиком и получателем через посредничество двух банков. Несмотря на то, что банки иногда разоряются, можно смело утверждать, что средний российский банк гораздо надежнее средней российской организации. Это объясняется не тем, что в банках работают какие то особенные люди, а принципами организации банковской системы.

Поэтому в ситуации сложных взаимоотношений между организациями им имеет смысл довериться посредничеству более надежных банков. Само слово «аккредитив» происходит от латинского слова ассгеdifivus – доверительный.

В соответствии с аккредитивом определенная денежная сумма перечисляется с расчетного счета плательщика, открытого в его банке, в банк получателя. Но на расчетный счет получателя платежа эта сумма не перечисляется.

В аккредитиве оговариваются условия, при которых деньги могут быть зачислены на расчетный счет получателя. Например, получатель должен представить в свой банк оформленную определенным образом накладную или акт приемки сдачи, подтверждающие, что товары получены плательщиком или услуги ему оказаны и претензий у плательщика нет.

Аккредитив имеет срок действия.

Если в течение срока его действия условия аккредитива не будут выполнены, то банк получателя вернет деньги в банк плательщика и банк плательщика зачислит эти деньги обратно на расчетный счет плательщика.

Допускается частичная оплата по аккредитиву. Аккредитивы бывают отзывными и безотзывными. Отзывный аккредитив может быть отозван плательщиком из банка получателя в любой момент до истечения срока его действия без объяснения причин. А безотзывный аккредитив плательщик сможет получить обратно только по истечении срока действия аккредитива.

По условиям оплаты аккредитивы могут быть с акцептом или без акцепта. Условие оплаты с акцептом предусматривает следующее: для того чтобы деньги были зачислены на расчетный счет получателя, в дополнение к выполнению условий аккредитива потребуется акцепт плательщика или акцепт лица, уполномоченного плательщиком.

Безотзывный аккредитив может иметь дополнительное положительное свойство: он может быть подтвержденным. Подтверждает аккредитив банк получателя.

Самый логичный вариант аккредитива – это аккредитив безотзывный, подтвержденный и без акцепта. Именно этот вариант аккредитива в чистом виде выражает саму его идею: деловые партнеры исключают все риски, связанные с их возможной взаимной недобросовестностью, передавая окончательное выполнение платежа педантичному нейтральному посреднику.

Есть еще одна разновидность аккредитивов, несущественная для получателя, но важная для плательщика: аккредитивы могут быть покрытыми и непокрытыми. Покрытый аккредитив для плательщика означает, что с его расчетного счета сразу же снимается соответствующая денежная сумма. Непокрытый аккредитив означает, что платежи по аккредитиву берется обеспечить банк плательщика, а денежная сумма будет снята банком с расчетного счета плательщика только после исполнения аккредитива. То есть банк оказывает плательщику некоторую услугу, предоставляя ему денежный кредит на срок действия аккредитива. Подобные услуги банки оказывают, естественно, не бесплатно.

![]()

Опасаетесь рисков, связанных с предоплатой по сделке? Желаете подстраховаться как клиент, впервые сотрудничающий с новым поставщиком? Воспользуйтесь преимуществами аккредитива - одного из самых надёжных и выгодных банковских инструментов, используемых при заключении контрактов.

Аккредитивная форма расчётов выгодна как продавцу, так и покупателю. Может с одинаковым успехом использоваться не только при внутрироссийских сделках, но и во внешнеторговых операциях. Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Аккредитив: что это простым языком?

Говоря простыми словами, аккредитивом называется открываемый в банке специальный счёт, на котором можно зарезервировать денежные средства при проведении сделок по продаже товаров или предоставлении услуг (выполнении работ). При полном соблюдении обеими сторонами оговоренных в контракте условий, банк выплачивает необходимую сумму на счёт получателя (бенефициара).

Таким образом, банк выступает в роли гаранта и берёт на себя ответственность за совершение выплат. Поставщик на 100% уверен, что товар/услуга будут оплачены, а покупатель знает, что сможет оплатить их вовремя и без задолженности.

Аккредитивная форма

Действует по следующей схеме.

- Стороны заключают контракт, в котором оговариваются условия аккредитивного расчёта.

- Покупатель подаёт в свой банк (эмитент) заявление на открытие аккредитивного счёта и вносит на него необходимую для покрытия сделки сумму (бронирует средства).

- После успешного открытия аккредитива банк-эмитент извещает об этом банк продавца (авизующий банк).

- Авизующий банк уведомляет продавца об открытии аккредитива. Продавец отгружает товар и предоставляет подтверждающие документы в свой банк.

- После проверки документов оплата перечисляется на счёт продавца банком-эмитентом или авизующим банком (в зависимости от условий договора).

Безотзывный аккредитив

Один из основных и часто используемых видов документарных расчётов. В отличие от отзывного аккредитива, подтверждённый или неподтверждённый безотзывный не отзывается и не изменяется ни одной из сторон (включая банк) без предварительного согласия продавца/поставщика. Считается самой надёжной формой аккредитивных расчётов, так как полностью освобождает торгово-денежную сделку от всех возможных рисков, в первую очередь финансовых.

Если в процессе проведения сделки поставщик и покупатель придут к взаимному соглашению, условия безотзывного аккредитива могут быть изменены.

Договор аккредитива

В договоре о проведении сделки, предусматривающей такую форму расчётов, оговаривается и строго фиксируется любая информация, которая впоследствии может быть использована при совершении торгово-денежной операции и оплате по ней:

- наименования поставщика и получателя,

- вид используемой аккредитивной формы (безотзывная/отзывная, покрытая/непокрытая),

- сумма, бронируемая на счету для оплаты сделки,

- сроки действия обязательства,

- размер комиссии,

- порядок оплаты,

- порядок действий в случае не погашения задолженности по аккредитиву,

- права и обязанности всех сторон.

Оплата аккредитивом

Расчёты аккредитивами предусматривают перечисление средств на счёт продавца только в том случае, если все оговоренные контрактом условия были выполнены. В частности, перечисление денег на счёт продавца производится после полной отгрузки товара и предоставления в банк всех требуемых документов. В том случае, если условия договора по аккредитиву были нарушены, плательщик (покупатель) имеет право отказаться от оплаты и вернуть товар поставщику.

Нюанс: аккредитивный счёт открывается покупателем за собственные деньги или с привлечением кредитных средств банка (при наличии права на кредитование).

Открытие аккредитива

Для открытия аккредитивного счёта в банковскую организацию подаётся письменное заявление в соответствующей форме. В заявлении обозначается:

- номер договора, по которому открывается аккредитив,

- наименование и данные поставщика,

- вид, сроки действия, денежная сумма аккредитива,

- способ его реализации,

- список отгружаемых (предоставляемых) товаров/услуг,

- наименование банка-исполнителя по аккредитивному обязательству,

- перечень документов, которые будут использоваться в качестве основания для выплаты средств поставщику.

Совет Сравни.ру: используйте аккредитивную форму расчётов при необходимости проведения безопасных торгово-денежных сделок с новыми и «проблемными» деловыми партнёрами.

При заключении новых сделок между частными лицами и индивидуальными предпринимателями, организациями и предприятиями часто возникает вопрос: «Как застраховаться от недобросовестности контрагентов и избежать потери денег или товара?». Особенно актуален данный вопрос, когда оплата товара производится авансом. При этом риски возрастают, если контракт заключается на значительную сумму с иностранными партнерами. Решение простое – применять при расчетах аккредитивы. Что такое аккредитив, знает не каждый. Однако, изучив все тонкости работы данного вида расчетов, клиенты чувствуют себя более защищенными и уверенными в проведении крупных сделок.

Аккредитив: что это простым языком?

Аккредитив – это форма безналичного расчета, которая осуществляется под контролем двух банковских организаций. Банк, который защищает интересы покупателя, переводит деньги на счет продавца продукции (услуги) только в том случае, когда продавец предоставит в банк необходимые документы. Список документов составляется при заключении сделки и прописывается в контракте.

Схема взаимодействия между партнерами может немного усложняться, все зависит от вида аккредитива. Несмотря на это, банковская организация выступает посредником, который за определенную плату обеспечивает выполнение сделки.

Преимущества аккредитива для покупателя

Расчеты по аккредитиву, по сравнению с другими формами оплаты, имеют преимущества для покупателя:

Расчеты по аккредитиву, по сравнению с другими формами оплаты, имеют преимущества для покупателя:

- деньги перечисляются продавцу только после совершения поставки товара покупателю – для этого необходимо предоставить в банк весь необходимый список документов, составленных должным образом;

- если поставка не производится, деньги возвращаются покупателю в заранее обозначенные сроки;

- банк гарантирует, что товар будет доставлен в согласованном объеме и ассортименте, а также надлежащего качества, так как продавец обязан предоставить сотрудникам банка документы, подтверждающие ассортимент, качество и количество товара;

- уменьшается риск негативных налоговых последствий сделки – банк гарантирует правильность оформления сопровождающих сделку документов, иначе банк не переведет деньги на счет продавца;

- расчеты по аккредитиву могут быть предоставлены банком в кредит на выгодных для покупателя условиях – это позволяет не выводить большую сумму средств из оборота для оплаты сделки.

Схема использования аккредитива

Что такое аккредитив, мы выяснили. Теперь давайте разберемся, как же на практике проходят сделки с данной формой оплаты.

Что такое аккредитив, мы выяснили. Теперь давайте разберемся, как же на практике проходят сделки с данной формой оплаты.

1 этап. Продавец и покупатель подписывают контракт (договор купли/продажи, поставки товара, оказания услуг), в условиях которого прописана форма расчетов по аккредитиву, а также условия его раскрытия.

2 этап. Покупатель подает в банк заявление и копию контракта. На основании предоставленных документов, банковская организация открывает аккредитив. При необходимости, аккредитив может быть подтвержден банком продавца, если данные требования предусмотрены контрактом.

3 этап. Покрытие аккредитива формируется либо за счет средств клиента-покупателя, либо на основании кредита, предоставленного данному лицу банком-эмитентом.

4 этап. Продавец доставляет товар, отправляет в банк надлежащим образом оформленные документы. После проверки банком выполнения всех условий, происходит открытие аккредитива, и продавец получает оплату.

5 этап. Покупатель получает товар и все сопровождающие документы.

Данная схема проста и прозрачна. Выставленный аккредитив для поставщика выступает гарантией оплаты, а для покупателя снижает риски потери денег, как в случае с предоплатой неизвестному контрагенту. Одновременно банк сопровождает сделку, проверяя ее чистоту.

Виды аккредитивов

В постановлениях Центрального Банка Российской Федерации прописана возможность открытия таких видов аккредитивов:

В постановлениях Центрального Банка Российской Федерации прописана возможность открытия таких видов аккредитивов:

- Покрытый (депонированный) банковский аккредитив – что это, простым языком можно описать так: покупатель открывает в банке счет и переводит на него денежные средства в размере, необходимом для покрытия аккредитива. Банк-эмитент производит перечисление суммы на корреспондентский счет финансового учреждения, где открыт счет продавца. Это наиболее распространенный вид расчета по аккредитивам.

- Непокрытый (гарантированный) аккредитив – банк-эмитент не перечисляет денежные средства банку-исполнителю, а предоставляет возможность списания средств со счета, открытого у него, в пределах суммы, оговоренной в контракте. Порядок и сроки списания средств со счета банка-эмитента происходит согласно имеющемуся межбанковскому соглашению.

- Отзывной – документарный аккредитив, который может быть отозван, изменен или аннулирован банком по поручению плательщика без согласия с поставщиком и даже без его предварительного уведомления.

- Безотзывной – вид договора, который можно отменить только после того, как исполняющий банк получит согласие на изменение условий от поставщика товара. Не существует частичного принятия условий безотзывного аккредитива.

- Подтверждённый – форма взаимодействия, которая подразумевает дополнительную гарантию платежа со стороны банка, который не выступает эмитентом. Финансовая организация берет на себя обязательства произвести оплату за товар (услуги), даже если банк-эмитент отказывается совершить платеж. Данная форма взаимодействия относится только к безотзывному аккредитиву. За подтверждение требуется дополнительная оплата комиссии банку.

Дополнительные разновидности

На сегодняшний день существует еще несколько видов аккредитивов. Они представляют собой разновидности тех, что описаны выше.

На сегодняшний день существует еще несколько видов аккредитивов. Они представляют собой разновидности тех, что описаны выше.

Документарный аккредитив с красной оговоркой – это договор, согласно которому банк-исполнитель получает полномочия от банка-эмитента производить оплату аванса поставщику товара в сумме, оговоренной в контракте, до того момента, когда товар будет полностью доставлен или услуга оказана в полной мере.

Револьверный вид – открывается, когда контракт предусматривает несколько поставок примерно равными по стоимости частями на протяжении определенного промежутка времени. Аккредитив открывается на сумму, равную одной поставки, с условием, что после каждой оплаты, на счету будет восстановлена первоначальная сумма. Параллельно с этим, сумма контракта будет циклично снижаться.

Переводной (трансферабельный) аккредитив – осуществляет платежи не только в пользу продавца, но и в пользу третьих лиц (поставщиков). Данный вид используется в том случае, когда продавец осуществляет поставку через поставщика и не является непосредственным грузоотправителем. Третье лицо, отгрузив товар по указанному адресу, предоставляет в исполнительный банк необходимые документы, после чего в его пользу производятся все оговоренные ранее выплаты.

Какой выбрать вид аккредитива?

Как правило, участники должны самостоятельно определять форму аккредитива и согласовывать ее с банком. Главными факторами, влияющими на выбор аккредитива, являются условия проводимой сделки и интересы сторон. Для этого необходимо точно понимать, что такое аккредитив и какие из его форм используются в нашей стране.

Как правило, участники должны самостоятельно определять форму аккредитива и согласовывать ее с банком. Главными факторами, влияющими на выбор аккредитива, являются условия проводимой сделки и интересы сторон. Для этого необходимо точно понимать, что такое аккредитив и какие из его форм используются в нашей стране.

На данный момент, российское законодательство в вопросах урегулирования безналичных расчетов несколько отстает от наших западных соседей, поэтому можно ориентироваться на международные правила для документарных аккредитивов, разработанных Международной торговой палатой.

Стоит учитывать, что не каждый банк готов согласиться на нестандартные условия аккредитива. Это связано, в большей степени с нехваткой квалифицированных специалистов в этой сфере. Поэтому, прежде чем включать в основной договор нестандартные условия, нужно согласовать их с банками получателя и плательщика средств.

Участники взаиморасчетов

Для того чтобы выбрать данную форму расчетов, недостаточно знать, что такое аккредитив. Нужно также понимать, что, как и любая другая форма безналичного расчета, он имеет свои недостатки.

В данной сделке участвуют не две стороны, как при обычных взаиморасчетах, а четыре. Помимо продавца и покупателя здесь участвуют банк продавца и банк покупателя, где открывается простой аккредитив, счет и происходят все основные операции. Это вносит определенные сложности в проведение сделки.

Сложности оформления

Расчет по аккредитиву подразумевает жесткие требования к документам и срокам, а также усложнение процедуры оформления. Кроме составления основного контракта между покупателем и продавцом, требуется произвести обмен документами между банками. Несмотря на то что сейчас это делается в электронном виде, на проверку всех документов требуется время.

Расчет по аккредитиву подразумевает жесткие требования к документам и срокам, а также усложнение процедуры оформления. Кроме составления основного контракта между покупателем и продавцом, требуется произвести обмен документами между банками. Несмотря на то что сейчас это делается в электронном виде, на проверку всех документов требуется время.

Дорогая услуга

Стоимость данного вида оплаты достаточно высокая. Банк взимает комиссию за все операции, проводимые с аккредитивами. К тому же с момента открытия аккредитива, деньги на счету покупателя замораживаются, что является гарантией покрытия аккредитива.

Заключение

Несмотря на все свои недостатки, такая форма оплаты является надежной и удобной для всех участников сделки. Разобравшись во всех тонкостях процесса, клиент больше не сможет отказаться от такого вида расчетов.